数据显示,自2020年起,中国药企“出海”数量不断增长,交易金额屡创新高。

所谓“出海”,即中国企业拓展海外市场,主要分为三种途径:“借船出海”(Lisence out)、“造船出海”(海外自主研发)和股权并购。目前,中国药企“出海”的形式以“借船出海”为主,“造船出海”和股权并购尚未成熟,但已引发高度关注。

杏泽资本促成多项“出海”交易,总交易金额达100多亿美元。近日,公司方面向澎湃科技分析,在目前形势下,“出海”已经成为必选项。“从创新药的投入产出比来看,仅国内市场很难算得过来。从中国企业发展远景来看,‘出海’是必经之路。”

其预计,未来“出海”会常态化。“目前BD(商务拓展)或收购经常出现‘天价’,背后是中美创新药价值的落差,随着BD常态化,定价落差也将逐渐合理化。所以对于中国药企的挑战是:越来越卷,最终要回归到好产品、好技术以及高效率。”

“造船出海”:一条难而正确的路

百济神州是“造船出海”的典型案例。“造船出海”,即中国药企独立海外开展临床试验、申报上市。“这是一条难而正确的路。”杏泽资本方面如是评价。

美中抗癌协会执行董事、韩国延世大学客座教授严立曾在一场学术会议上介绍,药企“出海”的目的有三:加快新药进入临床、目标市场只有在国外才能实现,以及融资困难。

百济神州将其抗癌新药泽布替尼的海外临床首站选在澳大利亚,临床试验启动速度是一个重要的原因。彼时,中国的药审制度改革尚未启动,小分子创新药的新药临床试验审批需要等待18个月,大分子创新药更是需要等待超过两年。相比之下,澳大利亚的临床试验配套设施已经比较健全。

美国是全球创新药最大的市场,美国食品药品监督管理局(FDA)的审批代表全球最权威评价标准,其新药上市申请批准将是药物在其他国家上市的“敲门砖”。百济神州全球研发负责人汪来曾在接受媒体采访时介绍,百济神州原计划在美国开展泽布替尼的1期试验。但由于同类产品伊布替尼的套细胞淋巴瘤和慢性淋巴细胞白血病两个适应证已在美国获批上市,会给泽布替尼在美国的临床试验造成困难:在招募患者时,美国医生会优先重点考虑已有治疗手段。

近日,百济神州方面向澎湃科技介绍,最初他们和许多初创Biotech公司一样,选择和CRO(通过合同形式为医疗器械研发企业、制药企业、医疗机构或政府机构,在基础医学和临床医学研发过程中,提供专业化服务的学术或商业的第三方机构)一起完成临床试验。但CRO对临床试验质量的把控、对患者反应的跟进速度都和内部团队亲自完成有很大差距。当时,通过和主要研究者的沟通,以及对临床试验数据的研判,研发团队对泽布替尼的能力充满信心,于是自建团队完成临床试验。

2019年11月,BTK 抑制剂泽布替尼(商品名:百悦泽)获FDA批准上市,成为国内第一款在美上市的抗癌新药,实现新药出海“零的突破”。如今,泽布替尼已经在包括美国、欧盟在内的70个国家和地区获批。

2月26日,百济神州公布2023年第四季度和全年业绩报告,其总收入达25亿美元,同比增长74%。全球产品收入持续攀升,创收22亿美元,同比增长75%。泽布替尼全球销售额首次突破十亿美元,成为其首个“重磅炸弹”。

另一款核心产品替雷利珠单抗(商品名:百泽安)的表现同样抢眼,2023年全年销售额达5.37亿美元,同比增长33.1%。替雷利珠单抗已于2023年在欧盟获批上市,成为首个成功“出海”的PD-1抑制剂。2024年3月14日,百济神州又宣布其成功闯关FDA,有望在2024年下半年在美国上市。

“对于医药企业而言,全球化临床开发能力是决定全球开发效率和质量的关键因素。百济神州打造了超1100人的临床前科研团队,和超过3000人的临床开发团队,他们不分国界、同频合作,不仅具有成本、效率优势,而且可以将临床开发能力牢牢掌握在自己手中。”百济神州方面向澎湃科技表示。

漂亮的“出海”成绩单背后,是巨额的研发投入。数据显示,百济神州近6年来研发费用合计已超500亿元,投入规模位居A股医药上市公司之首,远超第二名恒瑞医药。根据最新财报,百济神州仍未实现盈利。

短期内,百济神州“造船出海”的模式不易借鉴。杏泽资本方面向澎湃科技分析,“造船出海”的门槛非常高,海外临床难度和成本高,中国公司对于海外临床的规则、运营模式的熟悉度不够。尤其是大规模3期临床,不止中国公司,连海外的中小型公司也运作不起来。另一方面,海外商业化的门槛也很高,大部分企业还是会选择合作方。所以目前“造船出海”还不成熟。

不过,杏泽资本方面认为,“造船出海”模式在龙头企业的带领下会越来越多,“这是中国药企具备国际竞争力的必经之路。”

波士顿咨询公司(BCG)数据显示,中国药企授权临床+授权商业化的意向比例从78%降至47%,自主临床+授权商业化(包括完全授权及合作授权)的意向比例从18%升至73%,自主临床+自主商业化的意向比例从4%升至13%。

并购“出海”:很少,但也不远

2023年是中国新药对外交易“井喷”之年,亦是股权并购初见端倪之年。2023年12月26日,阿斯利康(AZN.US)宣布以12亿美元的价格收购亘喜生物集团(GRCL.US,以下简称“亘喜生物”),成为首个跨国药企完全并购中国Biotech的案例。

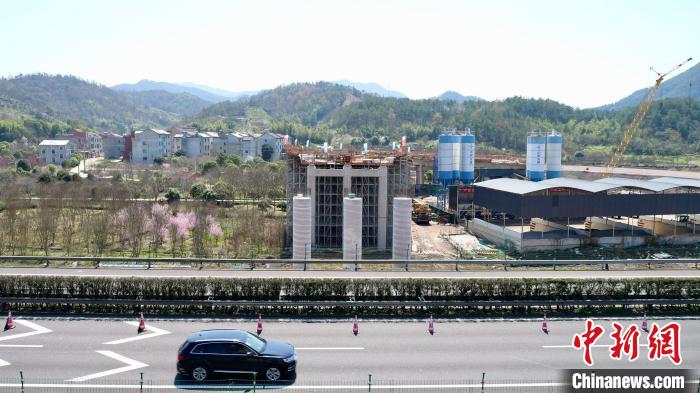

亘喜生物。图片来源于网络

亘喜生物致力于开发用于治疗癌症及自身免疫性疾病的突破性细胞疗法,2021年1月8日在纳斯达克全球市场挂牌交易,成为第4家登陆资本市场的中国细胞疗法公司。近日,亘喜生物方面向澎湃科技表示,该公司自创立起就已具备“国际化”的视野与定位——在研发方向、临床策略、融资上市、产能布局、业务拓展等方面始终追求国内、国外双轨发展,“生物医药创新本身是无界的,如果过硬的平台或技术能有望攻克行业难题,真正帮助到患者,到哪里都会被认可。”

业内认为,差异化是阿斯利康选中亘喜生物的原因之一。阿斯利康拥有的CAR-T产品主要针对实体瘤,而亘喜生物的CAR-T候选产品在血液瘤、自身免疫疾病方面展现出潜力,双方可以实现优势互补。

在阿斯利康收购亘喜生物十天后,诺华(NVS.US)宣布将专注于肾病药物开发的生物技术公司信瑞诺医药收入麾下,整合进中国公司体系;2024年3月26日,美国生物制药公司Nuvation Bio (NUVB.US)宣布收购总部位于中国杭州的抗癌药物研发生公司葆元医药。

著名咨询公司弗若斯特沙利文大中华区合伙人兼董事总经理毛化曾在接受媒体采访时指出,在生物医药的产业环境遇冷、上市环境趋严、投融资环境日益严峻等多重作用传导下,生物医药企业的IPO数量收缩、节奏放缓,导致企业的退出机制受到一定影响。近期生物医药产业接连发生的收购事件说明,被收购能够为投资者提供新的退出路径,除了成功上市、发展成为Biopharma,Biotech的结局存在更多可能性。

接二连三的并购案引发行业对并购“出海”潮流的遐想。未来并购“出海”将呈现何种趋势?杏泽资本方面向澎湃科技分析,股权并购的难度在于价值冗余度,大部分公司除了核心产品,剩余的都是冗余价值,对于收购方而言,性价比最高的是收购他感兴趣的资产。

“并购取决于多方面因素,从资本市场角度,目前可见的几单并购,无论是亘喜生物还是Ambrx(安博生物,抗体偶联药物研发公司,于2024年1月被强生收购),都是Nasdaq中概股,即在美国资本市场认可的模式下的产物。信瑞诺医药是非典型案例,诺华买了它的创始股东方Chinook,顺带把它也收购了。”杏泽资本方面分析。

“真正的MNC收购中国公司还很少,但也不远,只要资产过硬,一定会有越来越多的收购意愿。”杏泽资本方面表示。

亘喜生物方面认为,对于整个生物医药产业而言,资本的注入与退出本身就是多元化、多路径的,只是要看双方如何相互支持,探索一条最适合自身的道路,“相信未来随着市场越发成熟,这样的多元化路径也会不断被打通。”

毛化在接受媒体采访时表示,国内Biotech走向整合并购的数量上升,但短期内不会成为主流趋势。未来,或许有更多MNC收购Biotech的事件发生,手握优质资产的中国Biotech将看到更多行业机会。

推荐阅读: